太陽光発電を個人でやるべきか、法人でやるべきか迷っていらっしゃる方もいると思います。

法人を設立し、事業を行うことを「法人成り」と言います。

まず、一般的な法人成りの税金面等のメリット・デメリットについてご説明し、その後、太陽光発電事業ついて法人成りによりメリットが大きくなる具体的な数値の目安についてご説明します。

目次

法人のメリット・デメリット

法人成りのメリット

法人成りのメリットは大きくは以下の4つになります。

① 最高税率が所得税より低い。

法人税・地方税の税率は約22%(利益が800万円をこえる部分は約35%)になっています。

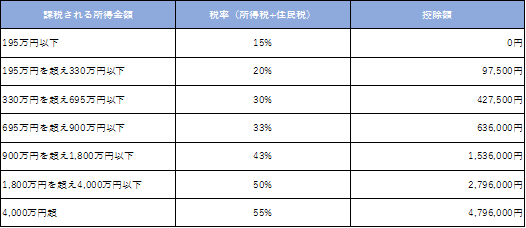

一方、所得税は累進課税制度という所得が大きくなるほど税率が高くなる制度をとっており、税率は住民税と合わせて15%~55%となっています。

② 損失の繰り越し期間が個人より長い

法人・個人ともに「青色申告」という方法で確定申告をすることにより過去の損失を繰り越すことができます。

個人は3年間の損失しか繰り越せませんが、法人は10年間繰り越すことができます。

③ 小規模企業共済制度に加入できる。

小規模企業の経営者や個人事業主が加入できる「小規模企業共済制度」という退職金制度があります。

支払った掛金は経費にできる一方、解約時に解約手当金を受け取ることができます。(納付月数が20年未満で任意解約した場合は手当の金額が掛金の合計額を下回るのでご注意下さい。)

④ 役員報酬を支払うことができる。

例えば個人の場合、事業主に支払う給料は経費にできません。一方、法人の場合は役員報酬として経費にすることができます。ただし、ご家族の方に役員報酬を支払う場合、原則、社会保険(健康保険・厚生年金)に加入する必要があります。

社会保険料の負担額は役員報酬に対して約30%となります。役員報酬の支払による節税効果のほか、新しく社会保険を支払うことによるキャッシュアウトも考慮しないといけません。

以上のような法人成りを行うことによるメリットがあります。

次に法人成りを行うことによるデメリットについて説明します。

2. 法人成りのデメリット

法人成りを行うことによるデメリットは以下の3点になります。

① 年間のランニングコストが15万円~20万円高くなる

地方税・均等割の支払

法人の場合、利益が出ていない場合にも最低年間は約7万円(都道府県、市町村によって異なります)を納めないといけません。

税理士報酬

法人も個人事業者と同様確定申告が必要になります。決算といいますが、こちらの手続きは個人の確定申告より複雑です。税理士への報酬も個人の確定申告報酬より一般的に8万円~12万円ほど高くなると思われます。

② 青色申告特別控除が使えない

個人の場合、青色申告を行えば一定の要件を満たすことで、65万円の控除を行うことが来ますが、法人にはこのような制度がありません。

③ 設立コストがかかる

法人設立にはコストがかかります。太陽光発電事業の会社を設立するときは株式会社か合同会社を設立します。それぞれの設立コストは設立手続きを依頼する司法書士への報酬を含めて株式会社は約30万円、合同会社は約15万円となっています。

株式会社の方が対外的な信用が高く、取引がしやすいなどのメリットはありますが、太陽光発電事業について対外的な信用が必要なケースは少ないため、合同会社の設立で問題ありません。

ここまでが一般的な法人成りを行うことによるメリットとデメリットになります。

ここからは、太陽光発電事業を行う場合に法人成りを行うタイミング目安となる具体的な数字の基準について説明したいと思います。

法人化の判断の2つの目安

太陽光発電事業を個人か法人でするのかの判断は大まかに2つです。

一つ目は、売電収入の金額が1,000万円を超えるか、もう一つは、年収が高く、かつ、売電収入の利益の規模が大きいかどうかです。

売電収入の判断

1年間の売電収入の金額が1,000万円を超えた場合、その年の翌々年から消費税を納付しないといけません。

50kw規模の1基当たりの年間の売電収入が220万円とすると5基購入すると年間の売電収入が1,000万円を超える可能性が高くなります。物件にもよりますが4基又は5基購入するときは消費税の負担の観点から法人化や法人設立を検討する余地が出てきます。

通常の原則課税という消費税の計算方法によれば、税抜の売電収入が1000万円の時、概算ですが、消費税8%の時、年間75万円の消費税の納税額になり、消費税10%の時、年間95万円の消費税の納税額になります。

消費税の計算方法は2パターンあり、上記の原則課税の他に簡易課税という計算方法があります。

簡易課税という消費税の計算方法によれば、税抜の売電収入が1000万円の時、消費税8%の時、年間24万円の消費税の納税額になり、消費税10%の時、年間30万円の消費税の納税額になり、売電収入の場合、簡易課税を選択したほうが有利ですが、それでも年間のコスト負担がかなり増えてしまいます。

年収が高く、かつ、売電収入の利益規模が大きいか

個人事業主の場合、給与の年収や売電収入は合計されて税金がかかるため、給与の年収や売電収入が大きければ大きいほど税率が法人より高くなります。

しかし、法人成りし、個人と法人の税率差によるメリットを生かすには、給与の年収が高く、売電収入の利益が大きくなることが必要です。なぜなら、法人成りするとランニングコストが年間15万~20万円ほど高くなってしまうからです。

そして、個人事業主の場合、青色申告を行えば利益から65万円を控除できるからです。扶養の状況など個人の方ごとに前提が異なるため一概には判断できませんが、法人成りの一つの目安が年収700万円超えるケースです。

年収700万円超える場合、個人事業主の場合、所得税の税率が20%、住民税10%となり、合計税率が30%となります。

法人の場合、利益が800万円未満の場合、税率は22%なので、法人成りにより税率メリットが生じる可能性あります。いくら税率差のメリットがあるケースでも法人の年間ランニングコストを最低限カバーできなければ、法人成りしても逆にコスト負担が大きくなってしまいます。

よって、売電収入の利益規模500万円が一つの目安になると思います。

年収700万円超え、売電収入の利益が500万円のケースで、個人事業主の場合の税金負担合計は、約130万円となります。一方、法人の場合の税金負担合計は、110万円となり、法人の税率差のメリットが20万円(130万円-110万円)生じます。

この場合で法人成りの年間ランニングコストの15万~20万円をカバーできるラインになると思います。

これらは、年収と売電収入の組み合わせや個々のケースによって結果が大きく異なるので、あくまで目安になりますので、個々のケースではシュミレーションを必ず行ってから法人成りは進められた方が宜しいかと思います。

↓ 続きは下記

発電所の分離発注はここをクリック